MENU

434件 241~260件を表示

-

2021.11.12 税務ニュース

災害が起きたら役員・従業員の税金はどうなる?救済策を確認しよう(1)

近年、災害が増えています。夏から秋にかけて大雨や台風は、今や毎年恒例です。先日8日は、関東で直下型の大地震が起きました。思わぬ災害で会社や従業員の生活に支障が出たとき、給与や賞与などの税金はどうしたらいいのでしょうか。今回、会社の役員・従業員向けの救済策を解説します。 災害減免法による徴収の猶予及び還付 地震や台風といった災害に見舞われると、何かとお金が入用です。所得税や住民税を給料から天引きしてしまうと、その分自社の役員や従業員は生活の立て直しに困ってしまいます。そこで、災害減免法では、源泉所得税や復興特別所得税の徴収を先延ばしにしたり、天引き分を本人に戻したりすることを認めています。ただし、救済措置は一律ではありません。所得額や被害額によって、内容が変わります。なお、住民税にも同様の制度がありますが、地方自治体によって取扱いが異なります。 1.徴収の猶予と還付 所得がそれほど多くない役員や従業員については、源泉所得税や復興特別所得税の天引きを先延ばしにしたり、すでに引いてある税金を本人に戻したりできます。 ただし、次の3つの条件すべてに当てはまらなくてはなりません。 ...

-

2021.11.09 税務ニュース

インターネットバンキングとは?メリットや注意点を網羅的に解説

(1) はじめに インターネットバンキングは、インターネットを利用して銀行などの金融機関と取引ができるサービスです。パソコン、携帯電話・スマートフォン、タブレットなどから利用できるサービスで、メガバンク、地方銀行、信用金庫などがサービス提供しています。銀行の支店窓口や、ATMまで出向く必要がない利便性から、個人、法人いずれも利用が拡大しております。特に法人では、従来の経理処理(記帳、残高照会、振込、資金移動)をインターネット上で完結できることから、利用が拡大しています。 (2) インターネットバンキングの利用が増えている インターネットバンキングの利用は増加傾向にあり、中小企業や個人事業主の利用の増加が見込まれます。これまで、振込回数が少なく、インターネットバンキングの固定費が割に合わないため、導入を避けて来た企業も、安価な(無料の)サービスが増えていることや、キャッシュレス化、ペーパレス化、コロナ禍でのリモートワークの増加を理由に、導入に踏み切るケースが増えてきています。インターネットバンキングの振込手数料は、支店窓口やATMでの現金やキャッシュカードによる振込の手数料より安価...

-

2021.11.05 税務ニュース

コロナ禍で企業のマーケティング戦略が変わり「広告代理店」はどのようにDXという生存戦略を考えれば良いのか?

この度のコロナ禍では、人々の生活様式が大きく変化し、消費行動も変わりました。消費行動の変化は、企業のマーケティング戦略を変え、その影響は当然に広告業界にも変化を与え、広告代理店の生存競争はより一層激しくなったようです。そんな環境において広告代理店は、どのようにDXという生存戦略を考えればよいのでしょうか。ビジネスモデルにおける財務的特徴から、顧客管理や案件管理という経営上の管理の目線で整理していきます。 広告代理店の基本的なビジネス構造 広告代理店は、メディアと言われる広告媒体が持っている広告枠を、広告代理店が仕入れて販売するモデルが主流です。顧客である広告主が広告代理店と付き合うメリットは、自社の戦略に沿った媒体の選定や広告運用など、マーケティング活動全般に対する支援が受けられることです。そのマーケティングを行う目的には、以下のようなものがあります。 販促広告:自社商品の市場への浸透や売上拡大 求人広告:自社の人材採用や定着のために、まずは求人への応募を獲得する コーポレート広告:自社のイメージ向上(多くの場合、自社社員や取引先等に対するイメージ戦略) 大...

-

2021.11.01 税務ニュース

リモート社員への手当・経費はどう支払えばいい?【社内ルールを決めておこう】

1.はじめに―リモートワークの普及で気になる手当や経費― 新型コロナウイルスの影響で、多くの企業がリモートワーク・テレワークを推奨するようになりました。このトレンドは、ウイルス感染が落ち着いても大きく変わらないことが予想されます。リモートワークの期間が長くなるにつれて、リモート社員への手当や経費の支給について気になってくるのではないでしょうか? 「リモートワーク・テレワークに伴う経費はどの範囲まで支給すればいいの?」 「在宅勤務手当はどんな扱いで支給すればいいの?」 このような疑問を持つ方に向けて、この記事ではリモート社員に手当や経費を支払う際の注意点について解説します。在宅勤務手当などの支給についてお悩みの方は、ぜひ参考にしてみてください。 2.在宅勤務手当は給与として扱う 社員に在宅勤務手当を支給する場合、通常の給与と同じ扱いであり、社員は所得税の課税対象となります。というのも、通勤手当などと違い使途をはっきりと限定できないからです。手当の額は一律とするのが一般的です。また、パソコンなど在宅勤務に必要なものを現物で支給する場合も、「現物給与」として課税対象になります(ただ...

-

2021.10.15 税務ニュース

スマホで確定申告してみよう!!マイナポータル連携で確定申告がかんたんに

電車に乗ると、乗車しているほとんどの人が行っている“あること”に気付きます。90%以上の人がスマートフォンの画面を眺めているのです。メール、インターネット、SNS、動画、電子書籍などそれぞれが自分の好きなことをしています。いわゆる携帯電話としての通話機能を使うことはあまりありません。 実は、税金の世界でもスマートフォンの利用は進んでいます。なかでも、個人の確定申告についてはスマートフォンの利用が拡大しています。スマホ申告というとハードルが高いように感じますが、手続き自体はかなり簡便化されており、ぜひ利用してほしい手続きです。まずは、スマホ申告を行うためのふたつの方法について説明していきます。個人所得税の確定申告は、どちらでも申告することはできますが、最初にどちらで申告するかを決めなければなりません。申告方法によって手順が若干異なりますので注意が必要です。 スマホ申告を行うためのふたつの方法 マイナンバーカード方式 マイナンバーカードを利用してe-Taxを行う方法です。 この方法はマイナンバーカードに収納されている個人情報を申告書データに添付することによって、個人を特定できる...

-

2021.09.30 税務ニュース

事業主×従業員 年末調整でやるべきことを両目線から解説します!

年末調整といえば、寒くなり始める頃から事務を進めるイメージです。しかしながらすでにご案内のとおりで、事業主(勤務先)および従業員双方にとってますます煩雑化した計算事務への対応に加え、手続を適切かつスムーズに進めるための電子化ツールの運用もあり、初冬あたりから準備を始めても早すぎるということはありません。2021年10月にも国税庁から令和3年度版「年調ソフト」が無償でリリースされますので、事務の電子化を含めて事業主・従業員ともに混乱することがないよう、ぜひともこの時期から地ならしをしていきましょう。 <年末調整手続の従来型と電子化型の違い> 手続の内容 従来型 電子化型 事業主 (勤務先) 控除額等のチェック 検算必要 検算不要 給与システムへの取込み 手書き書類より手入力 電子データをインポート 従業員 年末調整申告書類の作成 必要事項を手書き 自動入力(または手入力) 控除額等の計算 手計算 自動計算 (出所:国税庁「年末調整手続の電子化及び年調ソフト等に関するFAQ」より一部抜粋) 年末調整の対象となる従業員の範...

-

2021.09.27 税務ニュース

2021年10月1日「インボイス制度」登録申請が始まります。いまいちど要点をチェックしましょう。

2021年10月1日から登録申請が始まる「インボイス制度」について『みんなの経営応援通信』ではさまざまな角度からお伝えしてきました。今回はこれまでの記事を一覧にまとめましたので是非ご確認ください。 令和5年10月1日からの適格請求書等保存方式(インボイス制度)に対応するためには予め適格請求書発行事業者になっておく必要があります。当該の事業者になるための登録申請受付が令和3年10月1日(金)より国税庁Webサイトにて開始されます。 インボイス制度コラム 免税事業者が気になるインボイス制度…簡易課税を選べば節税できる? インボイス発行のために課税事業者になる場合、「簡易課税制度」を選べば節税になるかもしれません。簡易課税制度とは何か、どうやって利用すればよいのか、などをお伝えします。 https://revision.sorimachi.biz/taxnews/20211010 〔免税事業者むけ〕10月1日に登録始まる「インボイス制度」なぜ必要?準備もわかりやすく解説 「インボイスでどうなるの?」「何を準備すべき?」そんな不安を持つ方に向けて、インボ...

-

2021.09.24 税務ニュース

免税事業者が気になるインボイス制度…簡易課税を選べば節税できる?

インボイス制度の登録申請が今年10月から始まります。多くの免税事業者の方は「どうしようか」と迷っていることでしょう。インボイスを発行するには消費税を納めなくてはならないからです。ただ、簡易課税を利用すれば少し節税できるかもしれません。 インボイスを発行するなら課税事業者にならないといけない 最初にインボイス制度の内容と条件を確認しましょう。 インボイスは「課税事業者であることの証明」 インボイス制度は「課税事業者であることを請求書や領収書で証明する制度」です。インボイスは英語で「明細付き請求書」を意味しますが、制度上は「必要事項が書かれた請求書や領収書、納品書など」を指します。税法では「適格請求書」と呼びます。 以前の記事に書いた通り、令和5年10月1日以降、請求書や領収書に必要事項すべてが書かれていないと、受け取った側は支払った分の消費税を預かり分の消費税から差し引けなくなるのです。 【引用元】適格請求書等保存方式の概要 -インボイス制度の理解のために(国税庁) 注目すべきは①の「登録番号」です。今年の10月1日以降に申請すれば付与されますが、誰でももらえるわけではあり...

-

2021.09.15 税務ニュース

これまで通り個人事業を続ける?それとも会社を設立する?~経営面を比較して解説します~

個人事業主として事業をしている場合、会社を設立しようかどうしようかを迷う方もいらっしゃるでしょう。コロナ禍といわれていますが、増益の企業が多数出ています。個人事業主でも、増益している方が多くいらっしゃるのではないでしょうか。税金面では、ある程度の収入が出るようになれば、節税のために法人を設立した方が税金が安くなると言われています。では、経営面では、個人事業主と会社設立はどちらを選んだらよいのでしょうか。 個人事業主? 取締役? まずは、会社の仕組みから考えていきたいと思います。 そもそも、会社を立ち上げるためには、発起人が出資して、株式を持ちます。つまり、発起人(株主)が出資したお金を使って、会社を経営する、と言う仕組みです。株主は出資した分だけの責任を負うことになります。言い方を変えれば、出資した以上の責任を負うことはありません。それに、株主がお金を出資しているため、会社の意思決定で重要なことは、株主が決定します。 では、取締役は何をするかというと、その出資したお金を使って利益を出す方法を考え、その業務を行います。一方、個人事業主の場合、出資もありませ...

-

2021.09.10 税務ニュース

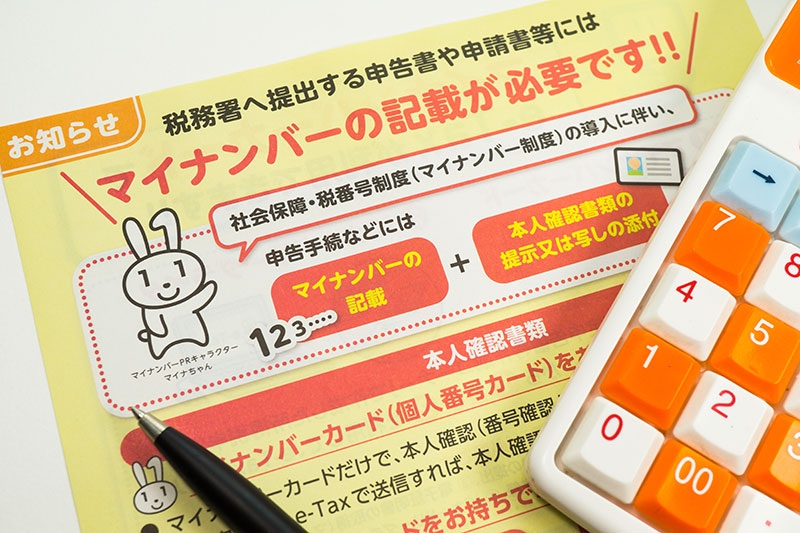

税務でマイナンバーを求められるのはどんな時? e-Taxなども併せて税務手続きを効率的に!

マイナンバーが導入されたことにより、税金関係の手続きがスムーズにできるようになりました。 「でも、具体的にどんな税務手続きでマイナンバーが必要なの?」 こんな疑問を持たれている方も多いのではないでしょうか。そこでこの記事では、マイナンバーが必要な税務手続きについて解説していきます。 1.確定申告 マイナンバーは確定申告の際に必要になります。平成28年の運用開始以降、確定申告書にマイナンバーを記載して提出することになりました。例えば所得税等の確定申告書B様式第一表には、以下のように本人のマイナンバー記載欄があります。 国税庁HP:「マイナンバーの申告書への記載について:令和2年分 確定申告特集 (nta.go.jp)」参照 また、所得税等の確定申告書B様式第二表には、下の図のように配偶者・扶養親族・事業専従者のマイナンバーを記載する必要があります。 国税庁HP:「マイナンバーの申告書への記載について:令和2年分 確定申告特集 (nta.go.jp)」参照 従来、年末調整や確定申告などで控除を受けるためには、さまざまな書類を揃えなければなりま...

-

2021.09.07 税務ニュース

《解説動画》「電子帳簿保存法改正」2022年1月からどう変わる?

税理士の脇田弥輝(みき)先生をお招きし、電子帳簿保存法をテーマにお話いただきました。主な改正内容はもちろん、優良電子帳簿となる要件や、スキャナ保存や電子取引など実務上での注意点に関しても詳しく解説いただき、生放送中はたくさんの質問が寄せられました。ぜひこの機会にご覧ください。 「電子帳簿保存法改正」2022年1月からどう変わる? 放送日:2021年9月1日(水) 講 師:脇田弥輝税理士事務所 税理士 脇田 弥輝(みき) 先生 電子帳簿保存法とは ①電子帳簿等保存の改正点 ②スキャナ保存の改正点 ③電子取引の改正点 具体例 実務上の注意点 2022年1月より電子帳簿保存の制度が変更されます。 電子帳簿保存、スキャナ保存、電子取引改正のポイントや運用の上での注意点など、人気税理士が解説いたします。 ※前半15分程度、画像が暗いことをご容赦ください。 セミナーテキストはこちら(PDFダウンロード) みんなの経営応援セミナー 会計王 みんなの青色申告 [democracy id="136"]

-

2021.09.01 税務ニュース

withコロナ時代の美容サービスのDXとは? 美容サービス業の経営管理にどのような変化をもたらすのか?

beforeコロナの美容サービス業(美容院・ネイルサロン・エステ等)は、都市部での高い賃料支払いの対価として、その都市に集まる顧客を獲得してきました。そしてその商圏に対して集客広告を行うことで新規客を獲得し、その獲得した新規客の中で一定のリピート化を図ってきました。しかし、リモートワークなどwithコロナの新しい生活様式によって、平日の昼間人口は、都市部から郊外部へと大きく流出し、従前の集客・収益モデルの維持ができなくなり、都市部では減収、郊外部では増収という現象が生じています。 これらの収入モデルの変化は、今後の美容サービス業の経営管理にどのような変化をもたらすのでしょうか。 withコロナ時代の美容サービスのDXとは? 業種により減価償却費や仕入れ商材の売上原価の多寡はあるものの、主な美容サービスは売上高人件費率が6割程度の、売上高と人件費を中心とした収益モデルになっていると思います。経営管理モデルに当てはめて考えると、顧客管理(カルテ等)とその取引履歴(施術、物販他)の管理が中心です。このコアとなる管理モデル自体は、コロナ前後でさほど変化していないと思います。一方で、従...

-

2021.08.18 税務ニュース

デジタル技術の導入による企業の変革を目指す「DX投資促進税制」についてチェックしましょう

令和3年度税制改正により、デジタルトランスフォーメーション(以下「DX」という。)投資促進税制が創設されました。経済産業省の「デジタルトランスフォーメーションを推進するためのガイドライン」によると、DXとは「企業がビジネス環境の激しい変化に対応し、データとデジタル技術を活用して、顧客や社会のニーズを基に、製品やサービス、ビジネスモデルを変革するとともに、業務そのものや、組織、プロセス、企業文化・風土を変革し、競争上の優位性を確立すること」と定義され、単なるIT化やデジタル技術の活用とは異なり、デジタル技術の導入による企業の変革を指しています。 新型コロナウイルス感染症の感染拡大等によって、日本のデジタル化の遅れが顕在化し、DXへの取り組みは急速に関心を集めることとなりました。ウィズコロナ・ポストコロナ時代を見据え、デジタル技術を活用した企業変革のための投資を後押しすべく、このDX投資促進税制が創設されました。DXを進める企業にとっては、この税制を活用することで節税効果を受けつつ、設備投資を行うことができます。 1.制度概要 DX投資促進税制は改正産業競争力強化法に基づき、部門...

-

2021.08.09 税務ニュース

〔免税事業者むけ〕10月1日に登録始まる「インボイス制度」なぜ必要?準備もわかりやすく解説

インボイス制度の登録申請が今年の10月1日から始まります。本格的な開始は2年後に迫りました。「インボイスでどうなるの?」「何を準備すべき?」今回はそんな不安を持つ方に向けてイチから解説します。 インボイス制度の意味と目的 最初にインボイス制度の意味と目的を確認しましょう。 インボイス制度とは何か インボイス制度は正式名称を「適格請求書保存方式」といい、消費税の税率や税額が記載された請求書等を発行する制度です。インボイスは「適格請求書等」を意味します。消費税の詳細が書かれたインボイスは「仕入先が消費税を納めていることの証明書」となるわけです。 インボイス制度の目的は「益税問題の解消」 なぜ、インボイス制度が始まるのでしょうか。この制度の目的は、日本の消費税制度がこれまで抱えてきた「益税問題」の解消にあります。 平成元年4月1日に消費税が始まって以降、課税売上高が一定額以下の事業者は、申告・納税の義務が免除されてきました。免税点は創設当初3000万円でしたが、平成16年4月1日から現在まで1000万円となっています。 「免税事業者は、消費税抜きで売上請求するのか」というと、そう...

-

2021.07.30 税務ニュース

2021年分の年末調整を適切に、スムーズに進めよう。-電子化による事務の効率化にレッツトライ!-

2020年分から大きく変わった年末調整計算事務。たくさんの変更点とその煩雑さの影響で、事務や計算の手続に戸惑い、混乱した事業者も多かったようです。2021年分以降、適切かつスムーズに進めていただくために、変更点と必要な手続きを早いうちからおさらいし、進捗管理をしつつ、電子化による事務の効率化にも取り組んでいきましょう。 年末調整の変更ポイントをおさらい 給与所得控除額の引き下げ・基礎控除額の見直し・所得金額調整控除の導入・ひとり親控除の新設・年末調整関係申告書様式の変更と追加など、詳しくは「2020年分 年末調整の変更ポイント」を参照してください。 必要な申告書の確認と手続の電子化 2020年分より年末調整関係申告書の種類が増えたことにより、従業員側の申告書作成・提出、事業主(勤務先)側の申告書収集・内容確認に、手間と時間がかかります。そのため事業主(勤務先)は、従業員に対して早いうちから要領の周知が必要です。また、年末調整は年の瀬の忙しい時期に行われることから、電子化を推進することで従業員と事業主(勤務先)双方の負担軽減につながります。 年末調整申告書の種類 控除の...

-

2021.07.26 税務ニュース

中小企業にお勧めの「従業員」に関する2021年度(令和3年度)の助成金について<後編>

「中小企業にお勧めの「従業員」に関する2021年度(令和3年度)の助成金について<前編>」に続いて、後編をお送りします。従業員のキャリアアップや人材開発関連、新型コロナウイルス関連の助成金にも触れています。コロナ禍で非常に話題になった「雇用調整助成金」や、働き方改革を推進する「働き方改革推進支援助成金」などをご紹介します。 ※助成金の受給要件は主要部分のみを記載している場合もございます。申請にあたっては、受給要件を満たしているかどうかを別途必ずご確認ください。 【雇用維持関係】雇用調整助成金 概要 景気の変動、産業構造の変化などの経済上の理由で、事業活動の縮小を余儀なくされた場合、休業、教育訓練または出向を実施することで、労働者の雇用の維持を図る場合に賃金・休業手当等の一部が助成されます。また、教育訓練を実施した場合は、教育訓練費が加算されます。 主な受給要件 一般事業主が受給するためには、次の要件のいずれも満たすことが必要です。 (1) 生産指標の減少 最近3か月の生産量、売上高などの生産指標が前年同期と比べて10%以上減少していること。 (2) 労働者数が増加していない...

-

2021.07.20 税務ニュース

令和3年度 法人課税関係の税制改正まとめ-DX投資やカーボンニュートラル、所得拡大など-

1. DX投資促進税制の創設 (1) 概要 青色申告法人が、クラウド活用などデジタル環境の投資を行なった場合に、その投資額について税額控除又は特別償却ができる措置が創設されました。令和5年3月31日までの間に行われた投資額が対象となります。 (2) 要件 以下の「デジタル要件」と「企業変革要件」の2つを満たす事業適応計画を作成し、主務大臣から確認を受ける必要があります。 *1 他の法人等が有するデータ又は事業者がセンサー等を利用して新たに取得するデータと内部データとを合わせて連携すること。 *2 情報処理推進機構が審査するレガシー回避・サーバーセキュリティ等の確保の認定制度のこと。 (3) 措置の内容 事業適応計画の認定要件を満たした上で行われた設備投資について、3%の税額控除(親子会社関係にあるグループ外の法人ともデータ連携・共有が可能な場合は5%)又は30%の特別償却を選択適用できます。 *1 カーボンニュートラル促進税制と合わせてその事業年度の法人税額の20%が限度となります。 *2 クラウドシステムへの移行に係る初期費用を指します。 *3 ソフトウェア・繰延資...

-

2021.07.19 税務ニュース

中小企業にお勧めの「従業員」に関する2021年度(令和3年度)の助成金について<前編>

コロナ禍で騒がれて景気も厳しい昨今、「助成金」を受給したいと考える方も多いのではないでしょうか? 今回は2021年に事業主が受給可能な助成金についてご紹介します。従業員のキャリアアップや人材開発関連、新型コロナウイルス関連の助成金にも触れています。 ※助成金の受給要件は主要部分のみを記載している場合もございます。申請にあたっては、受給要件を満たしているかどうかを別途ご確認ください。 【雇用環境の整備関係等】キャリアアップ助成金 概要 有期雇用労働者、短時間労働者、派遣労働者といったいわゆる非正規雇用の労働者(以下、「有期雇用労働者等」という。)の企業内でのキャリアアップを促進するため、これらの取組を実施した事業主に対して助成をするものです。全部で7コースに分かれています。 助成金受給の主な要件 この助成金を受給するには、厚生労働省のガイドラインに沿ってキャリアアップ計画を作成し、正社員化支援または処遇改善支援を行う必要があります。 助成金を活用できる事業主の主な要件 この助成金は、厚生労働省のガイドライン(「有期契約労働者等のキャリアアップに関するガイドライン~...

-

2021.07.10 税務ニュース

まずはここから!電子帳簿保存 来年度からの改正について詳しく解説します

はじめに 経済社会のデジタル化を踏まえ、経理の電子化による生産性の向上、記帳水準の向上等に資するため、令和3年度の税制改正において、「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律(平成10年法律第25号。以下「電子帳簿保存法」といいます。)」の改正等が行われ(令和4年1月1日施行)、帳簿書類を電子的に保存する際の手続等について、抜本的な見直しがなされました。 今回は変更点について保存対象物の視点から確認しておきます。 電子帳簿等保存 まずは「電子帳簿等保存」です。こちらはいわゆる会計帳簿のお話です。これまで原則、紙に出力した上で保存の義務が求められていました。具体的には法人税や消費税の申告書、決算書、決算内訳書及び総勘定元帳等がこれにあたります。このうち総勘定元帳につきましては出力枚数も多くかさばるため紙の消費やスペースの確保など納税者の負担も大きかったのではないでしょうか。本改正により電磁的記録による備え付け及び保存が認められます。今後はこれらの書類はデータにて保管し必要に応じて出力して対応する運用に移行されるものと期待されます。 この制度自体...

-

2021.07.02 税務ニュース

税務調査において、判断の基となる「事実」をどのように認定するか

税務調査は、「事実」を確認すると言う意図をもって行われています。 法人税の税務調査の場合、会社概要のヒアリングから始まり、会計帳簿のチェック、領収書・請求書のチェックへと続きます。相続税の税務調査の場合も、被相続人がどのように生活されてきたのか、相続人の現況などのヒアリングから始まり、財産の確認へと続きます。税務調査により租税徴収処分を行う場合、「法律要件を充足」しなければなりません。この法律要件を充足していないで行った租税徴収処分は違法ですし、場合によっては無効となります。法律要件を充足するか否かは、「事実」に基づきます。確認した事実を法律要件に当てはめ、法の適用(効力)の有無を判断します。 今回は、税務調査において、判断の基となる「事実」をどのように認定するか、簡単にご説明します。 3つの「事実」 事実は、大きく分けて「主要事実」「間接事実」「補助事実」があります。 そして、その主要事実の存在を証明する資料が「証拠資料」となります。 主要事実:法律要件に該当する具体的な事実 間接事実:主要事実が存在するであろうと推認することができる事実 補助事実...

トップ

トップ

![子どもと話したいお金と税金のはなし[第6回]:ペットに税金?新しい税金をつくるときのはなし。](https://revision.sorimachi.biz/wp-content/uploads/newsrelease_19528.png)