MENU

PICKUP

PICKUP

税務ニュース

【2025年度(令和7年度)税制改正(その1)】103万円の壁の引き上げは123万円に!いつから?大学生のバイト「103万円→150万円」の控除も解説

昨年12月20日に2025年度(令和7年度)税制改正大綱が公表されました。もっとも注目されたのは「103万円の壁の引き上げ」です。どうなったのでしょうか。いつから始まるのでしょうか。今回は、103万円の壁の引き上げと大学生のバイトの壁の引き上げを中心に解説します。 2025年度(令和7年度)税制改正①「103万円の壁」が「123万円の壁」に 個人向けの税制改正の1つ目は「103万円の壁の引き上げ」です。 103万円の壁とは、パート・バイトといった給与所得者の非課税枠を言います。「給与所得控除の下限55万円+基礎控除額48万円=給与年収の非課税の上限103万円」という内容です。 多くのパート・バイトはこの103万円の壁を気にするため、年末になると「働き控え」という現象が起きていました。そのため、企業は人手不足に悩み、家計は物価高が改善されないという状況に陥っていたのです。 そこで、与党から政策協力を求められた国民民主党が「103万円の壁を引き上げるべきだ」と提案しました。議論が重ねられた結果、今回の税制改正で103万円の壁が引き上げとなったの...

社会保険ワンポイントコラム

職場の離職率低下につながる効果が!治療と仕事の両立支援について

治療と仕事の両立についての社会的背景 近年、医療の進歩により、がんのように以前は不治とされていた病気でも生存率が向上し、長期にわたって仕事との両立が可能になりつつあります。病気になったらすぐに離職しなければならないという状況から、治療を行いながら仕事を続けられる社会的環境へと変化しています。 しかし、疾病や障害を抱える従業員を支援するための社内体制が整っていない場合、従業員は仕事を続けたくても離職を選択せざるを得ません。これは企業にとっても人材の大きな損失といえるでしょう。 両立支援の内容 治療と仕事の両立支援の内容ですが、具体的には次のような柔軟な働き方ができる制度を設けた上で、私傷病の治療や療養を目的とした利用ができるようにします。 時差出勤制度 短時間勤務制度 時間単位の休暇制度・半日休暇制度 フレックスタイム制度 在宅勤務(テレワーク)制度 休職制度 両立支援に取り組むことの効果 労働政策研究・研修機構(JILPT)の「治療と仕事の両立に関する実態調査(企業調査)2024年3月」によれば、上記のよう...

14件 1~14件を表示

-

2025.01.22 税務ニュース

【定額減税】2025年度(令和7年度)の給与支払報告書の摘要欄3つの意味は?注意点も解説

年明け1月は年末調整を受けて各市町村に給与支払報告書を送ることになります。ここで注意したいのが摘要欄の記載事項です。今回は定額減税についても書かなくてはなりません。この記事では、定額減税について摘要欄に記載すべき3つの事項と注意点を解説します。 2025年度(令和7年度)の給与支払報告書には定額減税も記載 年末調整が終わると、給与所得の源泉徴収票を含めた法定調書と給与支払報告書を作成し、提出しなくてはなりません。今回提出する書類の提出期限や提出先は、それぞれ次のようになっています。 書類名 目的 提出先 提出期限 令和6年分(2024年分)法定調書(給与所得の源泉徴収票を含む) 支払を受けた者の確定申告等の内容が正しいかどうかの裏付けのため 事業主の事業所所在地を管轄する税務署 2025年1月31日 令和7年度分(2025年度分)給与支払報告書 令和7年度(2025年度)の個人住民税の計算のため 給与等を受け取った役員・従業員それぞれの住所地の市町村 特に注意したいのが給与支払報告書です。書かれているのは2024年1月1日から12月31日までの給与所得です。...

-

2024.12.16 税務ニュース

【個人事業主の定額減税】定額減税のキホンから令和6年分所得税確定申告書への定額減税の記載方法まで税理士が解説!

早いもので今年も確定申告シーズン間近ですね。令和6年分の所得税確定申告は、定額減税に関する取扱いに注意が必要です。この記事では、個人事業主やフリーランスの方向けに、定額減税のキホンから令和6年分確定申告書への記載方法まで解説します。 1. 定額減税の対象者 定額減税は、次の1. 2.のどちらにも当てはまる方が対象です。 令和6年分所得税の納税者である居住者(※) 令和6年分の所得税に係る合計所得金額が1,805万円以下である方 ※「居住者」とは、国内に住所を有する個人又は現在まで引き続いて1年以上居所を有する個人をいいます。居住者以外の個人である「非居住者」は定額減税の対象とはなりません。 2. 定額減税額 定額減税の控除額は、次の合計額です。 対象者1人につき、所得税から3万円、住民税から1万円控されます。 ※所得金額等の要件があります。 ㊟青色事業専従者等は、定額減税の対象となる同一生計配偶者等には含まれないため、青色事業専従者等について定額減税の適用を受けることはできません。青色事業専従者等で一定以上の所得がある方は、ご自身で定額減税の適用を受けま...

-

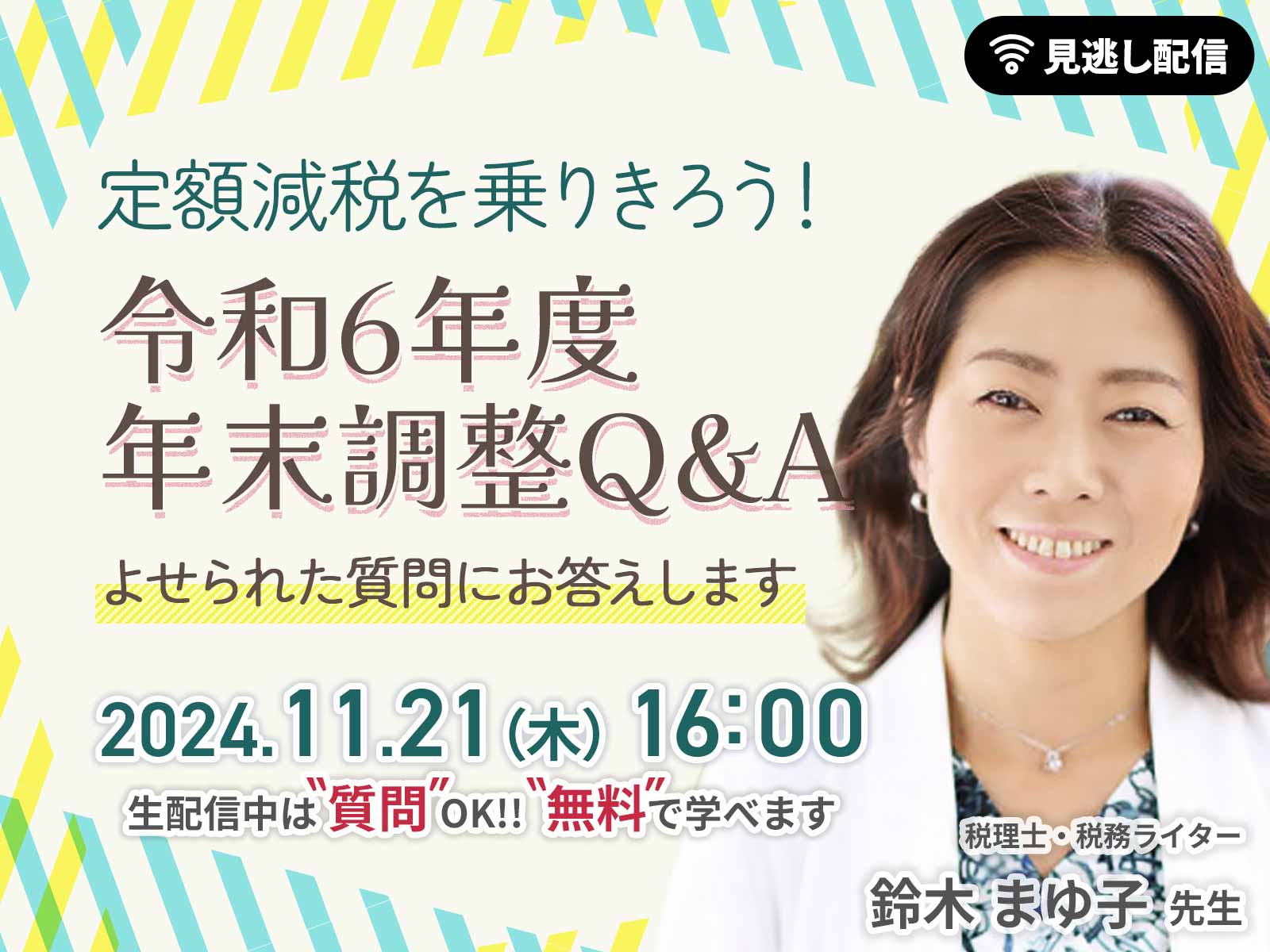

2024.11.28 見逃し配信

【見逃し配信】定額減税を乗りきろう!令和6年度 年末調整 Q&A ~よせられた質問にお答えします~

2024年11月21日(木)、ソリマチ株式会社は税理士・税務ライター 鈴木まゆ子 先生をお招きし、「定額減税を乗りきろう!令和6年度 年末調整 Q&A~よせられた質問にお答えします~」と題した無料のオンラインセミナーを開催いたしました。 セミナーレポート 定額減税は、納税者本人とその配偶者や扶養親族1人につき、所得税3万円、住民税1万円の合計4万円が控除される制度です。年末調整においても、定額減税における所得税控除が生じるケースが多く、扶養人数の変更などにも注意が必要です。 今回のセミナーでは、税理士・税務ライターの鈴木まゆ子先生をお招きし、令和6年の年末調整の注意点について解説いただきました。また事前にお寄せいただいた年末調整についての質問にも、セミナー内で回答・解説しています。 年末調整は毎年変更点が生じるものですが、今年は定額減税の影響で、より複雑になることが予想されます。ぜひ今回のセミナーを参考にしていただければ幸いです。 [template id="4604"]

-

2024.11.20 税務ニュース

【年末調整】定額減税で変わる源泉徴収票&控除済み及び控除されていない定額減税額の確認方法

さて、今年も年末調整の時期がやってまいりました。 令和6年の年末調整は、定額減税により年末調整のしかたが例年とは大きく変わります。 年末調整時に行う定額減税を年調減税と言い、令和6年分の年末調整の際は、年末調整時点の定額減税額を計算し精算を行う必要があります。 また、定額減税の実施により「給与所得の源泉徴収票」(源泉徴収票)の記載について、例年とは異なる点があります。本記事では、「令和6年分給与所得の源泉徴収票」の書き方&見方について「定額減税」に関する部分をわかりやすく解説します。 1. 定額減税と源泉徴収票の記載 (1)源泉徴収票へ定額減税に関する事項の記載が必要な人は? 年末調整対象者の「給与所得の源泉徴収票」には、定額減税に関する記載が必要です。 年末調整の対象者 → 源泉徴収票に定額減税に関する記載が必要 年末調整の対象ではない方 → 源泉徴収票に定額減税に関する記載は不要 (2)源泉徴収票には定額減税に関するどのような記載が必要? 年末調整対象者の源泉徴収票の「(摘要)」欄に一定の定額減税に関する事項を記載します。 (摘要)欄は、源泉徴収票の真...

-

2024.11.13 税務ニュース

【2024年(令和6年)年末調整】定額減税は申告書のどこを見るべき?注意点も解説

2024年(令和6年)の年末調整では、例年の控除項目に加え、定額減税も計算します。年末調整の申告書の中に定額減税の項目も設けられているようですが、中には対処できないことも。今回は「年末調整の申告書のどこで定額減税を確認すべきか」をお伝えし、年末調整ならではの注意点にも触れます。 年末調整での定額減税をおさらい 定額減税は、6月以降の月次源泉だけでなく、今回の年末調整でも行います。年末調整で減税される所得税の金額は次の通りです。 同一生計配偶者や扶養親族の要件は次の通りです。いずれも本年最後の給与支給の時点で当てはまるかどうかを判断します。 定額減税、2024年の年末調整の申告書のどこに書くのか 2024年の年末調整で使う用紙 今回の年末調整で役員・従業員に書いてもらう書類は、以下の通りです。 書類名 目的 扱う控除・減税 対象者 令和6年分 給与所得者の扶養控除等(異動)申告書 年末調整に基づいた源泉徴収を行うため 扶養控除 障害者控除 勤労学生控除 ひとり親控除 寡婦控除 ...

-

2024.09.30 税務ニュース

【定額減税】定額減税で年末調整はどう変わる?定額減税に伴う年末調整の注意点を税理士が解説

1. 定額減税と令和6年分年末調整 2024年6月以降支給の給与から開始した定額減税。毎月の給与や賞与で所得税の減税額の計算を行ってきましたが、年末に実施する令和6年分年末調整も通常年とは異なる取扱いがあるため留意が必要です。 本記事では、定額減税により令和6年分の年末調整がどのように変わるか概要とポイントを解説します。早めに確認して、令和6年分の年末調整に備えていきましょう! ≪月次減税と年調減税のイメージ図≫ 図解:国税庁『給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた』 2. 年調減税事務の手順 年末調整時に行う定額減税に係る事務を年調減税事務と言います。令和6年分年末調整の際は、年末調整時点の定額減税額を計算し精算を行う必要があります。 年調減税事務は次の流れで行います。 ≪年調減税事務の流れ≫ (1)対象者の確認 ↓ (2)年調減税額の計算 ↓ (3)年調減税額の控除 (1)対象者の確認 年調減税事務の対象となる人を確認します。 年末調整の対象者が、原則として年調所得税額(※1)から年調減税額を控除する対象になります。 ただし、年末調整の対象者のうち、...

-

2024.07.22 税務ニュース

【定額減税】調整給付とは?給付の条件や計算のしくみ、注意点を解説

定額減税の話題で注目されているのが「調整給付」です。給与や年金の源泉徴収税額などから減税しきれないときにもらえるお金のことを言います。どのように計算するのでしょうか。今回は、調整給付の条件や注意点も解説します。 調整給付とは 調整給付とは、定額減税をしてもしきれなかった人に対する給付金です。定額減税とは、所得税・住民税から一定額を控除する制度のことを言います。2024年度(令和6年度)税制改正で設けられました。 【参考】「定額減税」って何?2024年6月からの源泉徴収と年末調整はどうすべき?① 定額減税される金額は、次の通りです。 所得税は2024年分の所得税から、住民税は2024年度分の住民税の所得割額から控除されます。控除されるタイミングは、次のようになっています。 1回目の源泉徴収や予定納税で減税しきれなければ、2回目以降の支給時の源泉徴収や予定納税で減税されます。 引用元:公的年金から源泉徴収される所得税等の定額減税|日本年金機構 それでも年内の所得税や年度内の住民税所得割額から定額減税分を控除しきれないことがあります。所得額が少なく、課税額が低いケース...

-

2024.07.05 見逃し配信

【見逃し配信】定額減税どうしたらいい?毎月の給与・賞与 ~よせられた質問にお答えします~

2024年6月27日(木)、ソリマチ株式会社は税理士・税務ライター 鈴木 まゆ子先生をお招きし、「定額減税どうしたらいい?毎月の給与・賞与 ~よせられた質問にお答えします~」と題した無料のオンラインセミナーを主催いたしました。 セミナーレポート 近年の物価上昇による国民の負担を軽減するという目的で、2024年6月から1年間実施される定額減税。しかし、非常に複雑な制度であり、「こういう場合はどうしたらいいのだろう?」という疑問が多く聞かれます。 そのため、ソリマチでは事前に定額減税についてのご質問を募集し、今回のセミナー内で鈴木まゆ子先生に回答していただきました。主に企業の給与担当者に向けた、定額減税の対応方法も合わせてご解説いただいています。 定額減税は、その方の雇用状況や扶養の人数など、様々な要因で対応が変化します。1年間の間に、状況が変化する可能性もあるので、余計に理解が難しい制度になっているようです。 セミナーの録画は以下のURLでご視聴いただけます。鈴木先生には、実務に即した対応方法をわかりやすくご解説いただいているので、定額減税への理解を深めたい方は、ぜひご覧くださ...

-

2024.05.21 見逃し配信

【見逃し配信】給料王ユーザー様向け 定額減税対応セミナー

2024年5月15日(水)、弊社サポートセンターの給料王チームの定額減税担当が講師として登場し、『給料王』での定額減税の方法を解説する無料のオンラインセミナーを主催いたしました。 セミナーレポート 2024年6月から実施される「定額減税」では、従業員の賞与と給与に対する減税は、法人側が対応を行う必要があります。今回のセミナーでは、ソリマチサポートセンターの定額減税担当が、『給料王』を使用した定額減税への対応方法を解説しました。給与/賞与計算の流れを、テキストと『給料王』の画面を見ながら具体的に説明しています。 定額減税については、多くの方がご興味を持っているようで、たくさんのご質問をいただきました。「6月より前に定額減税の設定をしても大丈夫ですか」「間違った設定をした場合はどう修正したらよいですか」などの質問にお答えしています。 また、6/27(木)には、鈴木まゆ子税理士先生をお招きし、「定額減税どうしたらいい?毎月の給与・賞与 ~よせられた質問にお答えします~」というセミナーの開催を予定しています。 セミナーの録画は以下のURLでご視聴いただけます。ご興味をお持ちの方は、ぜ...

-

2024.05.09 税務ニュース

【定額減税】住民税は大丈夫?早めに確認したい4つのポイント

6月からの定額減税は所得税だけでなく住民税もあります。住民税は所得税と違い、2023年分の所得や家族状況が基準です。年末調整や確定申告の内容によっては、住民税の定額減税が受けられなかったり、予想外の事態になったりするかもしれません。今回は、住民税の定額減税で確認したい4つのポイントをお伝えします。 登場人物 よっちゃん(以下「よ」):まゆこの夫。行政書士。仕事はできるが税金はくわしくない。特技は料理と釣り。夢は釣り三昧の日々。 まゆこ(以下「ま」):税理士・税務ライター。「こむずかしい税金をいかに分かりやすく表現するか」ばかり考えている。趣味は、よっちゃんのごはんを食べること。 定額減税、所得税は「2024年分」住民税は「2023年分」を基準に計算 よ「なんで住民税が大事なの?市町村が計算するから関係ないじゃん」 ま「…住民税の定額減税がいつの分の所得を基準に計算するか、知ってる?」 よ「住民税の定額減税も所得税と同じで2024年6月に始まるから…2024年分の所得じゃないの?」 ま「ハズレ。住民税の定額減税は2023年分の所得...

-

2024.04.26 税務ニュース

【定額減税】個人事業主の定額減税はどうなる?

1. 定額減税とは? 賃金上昇が物価高に追いついていない国民の負担を緩和等する観点から、令和6年分の所得税と令和6年度分の個人住民税について、一定額行われる減税です。 2. 定額減税の対象者 次の①②のいずれにも該当する方が対象です。 ①令和6年分所得税の納税者である居住者 ②令和6年分の所得税に係る合計所得金額が1,805万円以下である方 …給与収入のみの場合、給与収入が2,000万円以下の方。子ども・特別障害者等を有する者などの所得金額調整控除の適用を受ける方は、2,015万円以下となります。 ※「居住者」とは、国内に住所を有する個人又は現在まで引き続いて1年以上居所を有する個人をいいます。 !POINT・居住者以外の「非居住者」は定額減税の対象とはなりません。 ・合計所得金額1,805万円超の人は対象になりません。 3. 定額減税額 定額減税の控除額は、次の合計額です。 ※所得金額等の要件があります。 ※1 納税者本人の要件は、「2.定額減税の対象者」参照 ※2 「同一生計配偶者」とは、その年の12 月31 日(納税者が年の中途で死亡し又は出国する場合は、その死亡又は...

-

2024.04.24 見逃し配信

【見逃し配信】給与担当者必見!2024年6月からの所得税と住民税の定額減税

2024年4月17日(水)、ソリマチ株式会社は税理士法人グランサーズ共同代表 公認会計士・税理士 辻 哲弥 先生をお招きし、「給与担当者必見!2024年6月からの所得税と住民税の定額減税」と題した無料のオンラインセミナーを主催いたしました。 セミナーレポート 2024年6月からの実施が決定された「定額減税」は景気回復のための減税策ですが、源泉徴収税額の減額など事務手続きの負担が大きくなることも懸念されています。また、個人事業主、会社員、年金生活者など、収入の形によって対応方法が違う複雑な制度のため、現時点で様々な疑問や不安を抱いている方も多いようです。 関心を抱いている方が多いのか、質問コーナーではたくさんのご質問をいただきました。「年金をもらっている従業員への対応はどうしたらいいですか」「海外に住んでいるけど、住民票を日本に置いている場合は定額減税の対象になりますか」などのご質問が寄せられ、セミナーの最後に、辻先生にお答えいただいています。 セミナーの録画は以下のURLでご視聴いただけます。ご興味をお持ちの方は、ぜひご覧ください。 [template id="4604"]

-

2024.02.28 税務ニュース

「定額減税」って何?2024年6月からの源泉徴収と年末調整はどうすべき?②

前回に引き続いて「定額減税」のお話です。定額減税が始まるのは、今年の6月からです。大変なのは現場で給与計算を行う担当者でしょう。なぜなら月次の源泉徴収で定額減税をしないといけないから。今回は、給与計算での定額減税の流れや注意点を解説します。 登場人物 よっちゃん(以下「よ」):まゆこの夫。行政書士。仕事はできるが税金はくわしくない。特技は料理と釣り。夢は釣り三昧の日々。 まゆこ(以下「ま」):税理士・税務ライター。「こむずかしい税金をいかに分かりやすく表現するか」ばかり考えている。趣味は、よっちゃんのごはんを食べること。 給与計算は「6月からの源泉徴収」に注意 よ「定額減税で6月からの給与計算がめんどくさい…ってどういうこと?」 ま「覚えている?所得税の定額減税は『給与・賞与からの源泉徴収』『公的年金等からの源泉徴収』『予定納税』で行うって」 ま「それぞれ、誰が定額減税をやる?」 よ「給与・賞与は基本、会社。公的年金等は年金機構とか…。予定納税は税務署から通知書が届くよね」 ま「つまり?」 よ「給与所得での定額減税は...

-

2024.02.15 税務ニュース

「定額減税」って何?2024年6月からの源泉徴収と年末調整はどうすべき?①

昨年12月14日、2024年度(令和6年度)税制改正大綱が発表されました。もっとも注目されたのは「定額減税」です。6月以降、給与や賞与からの源泉徴収が大変になると言われています。なぜでしょうか。2回にわたって解説します。1回目は定額減税の内容の確認です。 登場人物 よっちゃん(以下「よ」):まゆこの夫。行政書士。仕事はできるが税金はくわしくない。特技は料理と釣り。夢は釣り三昧の日々。 まゆこ(以下「ま」):税理士・税務ライター。「こむずかしい税金をいかに分かりやすく表現するか」ばかり考えている。趣味は、よっちゃんのごはんを食べること。 定額減税って何? よ「定額減税って何なの?」 ま「1人あたり所得税3万円と住民税1万円が控除されるという制度よ」 よ「所得から?」 ま「税額から。本来かかる所得税が5万円で住民税が3万円なら、所得税は2万円に、住民税は1万円になるってわけ」 よ「へー。それは1人あたりの控除額なの?」 ま「そうね。ただ、扶養家族がいるなら、その家族分も『所得税3万円、住民税1万円』が税額からさしひかれるの」 ...

トップ

トップ

![子どもと話したいお金と税金のはなし[第6回]:ペットに税金?新しい税金をつくるときのはなし。](https://revision.sorimachi.biz/wp-content/uploads/newsrelease_19528.png)