ニュース

MENU

2024.12.11税務ニュース

【ふるさと納税】ワンストップ特例が無効になるケースとは?サラリーマンや年金生活者の確定申告での注意点も解説

INDEX

年末になり、ふるさと納税が気になる季節になりました。サラリーマンや年金生活者の方はワンストップ特例を検討しているかと思います。ワンストップ特例は確定申告がいらなくなる点が魅力ですが、うっかりすると住民税で節税できなくなることも。今回は、ワンストップ特例が無効になるケースと確定申告での注意点をお伝えします。

ワンストップ特例とは何か

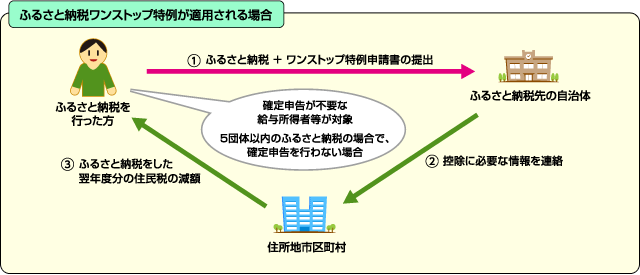

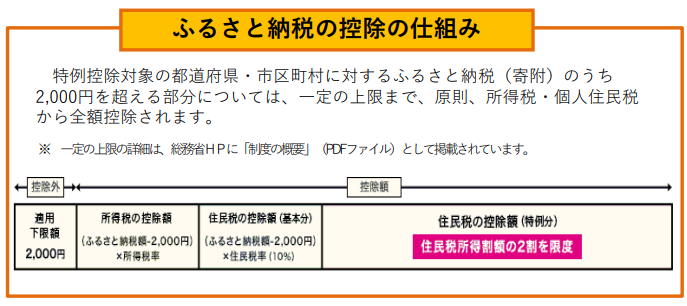

ワンストップ特例とは、手続きさえすれば自動的に翌年6月からの住民税から「寄付した金額-2000円」が控除されるしくみを言います。

ふるさと納税で節税したい場合、本来は確定申告をしなくてはなりません。しかし、寄付先の自治体にワンストップ特例の手続きをすれば、確定申告をしなくても「寄付額-2000円」が、寄付をした翌年6月からの住民税から差し引かれるのです。

ただし、ワンストップ特例を使える人や要件が決まっています。次の通りです。

対象者

給与所得者や年金受給者のうち、確定申告をする必要のない人に限られます。

要件

1年間のふるさと納税の寄付先が5つの自治体以下である場合にのみ、ワンストップ特例を使えます。また、期限までに手続きが必要です。

手続き

下記2つの書類を寄付先の自治体に送付します。

- 寄附金税額控除に係る申告特例申請書

- 本人確認書類(マイナンバーカードなど)

1の申請書は通常、ふるさと納税をしたときの返礼品に同梱されているか、後日郵送で寄付先の自治体から届きます。寄付で利用したポータルサイトや寄付先の自治体によってはオンラインでの申請も可能です。

なお、申請書の提出期限は翌年1月10日(必着)です。

ワンストップ特例をしても無効になるケース

ただ、うっかりすればワンストップ特例の手続きをしても無効になります。つまり、確定申告をしなければ「寄付額-2000円」分の節税ができなくなるわけです。以下のようなケースは、ワンストップ特例の手続きをしても無効になってしまいます。

寄付した自治体が6以上

ワンストップ特例を使えるのは、年間の寄付先の自治体数が5つ以下です。6つ以上になるとワンストップ特例は無効になるため、確定申告が必要となります。

なお、1つの自治体で複数回寄付する場合、その都度申請書を送付することが必要です。

申請書の提出が遅れた

申請書の提出期限は、寄付した年の翌年1月10日となっています。郵送の場合、この期限に書類が届いていないといけません。1月10日に発送したのなら、10日中に自治体に届く可能性は極めて低いです。確定申告をした方が無難です。

引っ越し後の手続きをし忘れた

寄付してワンストップ特例の申請書を提出した後、翌年1月1日までに引っ越ししたのであれば、その旨を寄付先の自治体に連絡する必要があります。住所変更についてまで、寄付先の自治体に知らされるわけではないからです。

寄付先への自治体に引っ越しを連絡するときは、次の2つの書類の提出が必要です。

- 寄附金税額控除に係る申告特例申請事項変更届出書

- 変更後の本人確認書類(マイナンバーカードの写しなど)

この書類の提出期限は翌年1月10日までです。期限に間に合わなければ、確定申告をする必要があります。

何らかの事情で確定申告をした

何らかの理由で年明けに確定申告をするのなら、ワンストップ特例は無効となります。確定申告では、ふるさと納税分も申告しないと「寄付額-2000円」の控除を受けられません。

次のようなケースは特に注意しましょう。

- 医療費控除の申告をする

- 寄付した年に家を売却した

- 寄付した年に買った家に入居したため、住宅ローン控除を受ける

- 給与所得や公的年金以外に副収入があり、その所得の合計額が20万円を超えるため

- 年末調整で申告し忘れた生命保険料や地震保険料がある

- 給与年収が2000万円を超える

ふるさと納税で確定申告をする時の注意点

「ワンストップ特例では寄付した分の控除ができない」と分かったら、確定申告が必要です。確定申告では、次の点に注意しましょう。

受領証を忘れずに

寄付先の自治体から送られた「寄附金受領証明書」を確定申告書に添付するか、あるいは原本を税務署で提示します。e-Taxでの申告ならば紙の受領証の添付を省略できますが、法定申告期限から5年間、手元での保管が必要です。

なお現在、この証明書が電子化されたものが「寄附金控除に関する証明書」データとして、ふるさと納税のポータルサイトや寄付先の自治体から発行されていることがあります。マイナポータルを経由して取得すれば、そのままe-Taxでの申告に使えます。紙の受領証を手元で保管する必要はありません。

確定申告書では寄附金控除として書く

ワンストップ特例では「寄付額-2000円」が住民税からの税額控除として扱われます。しかし、確定申告では寄付額の一部が「寄附金控除」として所得控除として扱われます。

5年間の還付申告はできるが住民税に注意

ふるさと納税の確定申告で還付となるならば、3月15日までに間に合わせる必要はありません。寄付した年の翌年1月1日から5年間、還付申告が可能です。ただし、遅く申告をすると所得税の還付は受けられても住民税は節税できません。寄付した年の翌年度の住民税を抑えるなら、別途、住所のある市町村での手続きが必要です。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。

トップ

トップ